アメリカで使えるおすすめの最強クレジットカード7選!キャッシュレス事情や利用手数料も解説

PR

言わずと知れた世界の中心地であるアメリカは、州によって様々な魅力があります。1回は行ってみたいと憧れている人も多いのではないでしょうか。

そんなアメリカはキャッシュレス社会なので、現金よりもクレジットカードの利用がおすすめです。クレジットカード1枚でスマートに支払いが終わるので、通貨のやりとりで戸惑うこともありません。

とはいえ、どのクレジットカードを発行すべきか迷っている人もいるでしょう。本記事では、アメリカのクレジットカード事情やおすすめクレジットカード、注意点について紹介します。アメリカ旅行を満喫したい人は、ぜひ参考にしてください。

目次

アメリカのクレジットカード事情

アメリカはクレジットカード大国とも言われていて、普及率は日本の2倍です。キャッシュレス決済比率は53.2%と世界7位のスコアを誇っています。

(参照:キャッシュレス・ロードマップ2023 内、「世界主要国におけるキャッシュレス決済比率(2021年)」。)

アメリカではクレジットカード支払いが主流

アメリカでは、クレジットカード支払いが主流です。その背景には、高い犯罪率による現金利用へのリスクが挙げられます。実際、多くの店では偽札を見分ける機械を導入しており、高額紙幣の使用を断る場合もあります。

現金を多く保管していれば、それだけで強盗や窃盗のリスクが高まるため、店舗側は現金をできるだけ扱いたくないのが実情です。一方でクレジットカードは偽札の心配がなく、補償制度も整っているため、消費者にも安心。犯罪対策と利便性の両面から、アメリカ社会に広く定着している決済手段といえるでしょう。

加えて、カードの利用履歴が自動で記録されるため、家計管理や経費精算にも便利という声もあり、現金よりも実用性が高いと考える人が多いのも理由のひとつです。

アメリカでは「クレジットスコア」が重要視される

アメリカでは、クレジットカードの申請時に「クレジットスコア」が重視されます。これは返済履歴や借入状況などから算出される個人の信用度で、カード審査だけでなく住宅ローンや就職時にも影響します。スコアはFICOなどのサイトで確認可能です。

日本のクレジットヒストリーよりも数値化されており、生活全般に強く関わる仕組みです。アメリカではこのスコアが高いほど信用力があるとされ、カード社会の根幹をなしています。

また、留学生や駐在員が現地で生活する際もクレジットスコアの有無が影響し、部屋探しや車のリース契約などにも関わることがあります。日常生活のさまざまな場面で信用力を示す手段として機能しているのです。

国際ブランドは基本的に全て使える

アメリカでは、どの国際ブランドも利用できると考えて良いでしょう。具体的には、5大国際ブランドであるVisa・Mastercard・ダイナースクラブ・アメリカン・エキスプレス・JCBであれば問題なく利用できると言えます。

JCBは日本発祥なので使えないのでは?と心配されるかもしれませんがご安心ください。2006年にアメリカの大手クレジットカード会社ディスカバーがJCB・中国発祥の銀聯と連携して以降、使える店が増えています。

ただ、万が一一部のブランドしか使えない店があった場合や、メインカードが何らかの理由で利用できなくなったという場合に備えて、異なる国際ブランドのクレジットカードを何枚か用意しておくと安心でしょう。

ホテルではクレジットカードのデポジットが一般的

アメリカでホテルに宿泊する際は、デポジットを求められることがあります。デポジットとは、チェックイン時に預ける一時金のことで、未払いや備品の破損・盗難にあった場合に備えて徴収されます。何もなければチェックアウト時に返金されます。

現金でホテル代を払う場合は、アメリカドルを用意する必要があります。

しかし、クレジットカードでホテル代を払う場合には、そもそもデポジットが不要になることがあります。これは、クレジットカードを保有していること自体が社会的に信用できるという裏付けがあるとみなされるからです。

海外では、クレジットカードが身分証代わりとなることもあります。

・最短即日発行できるから今からでも間に合う!

・入会特典で誰でも2,000円分ポイントGET◎

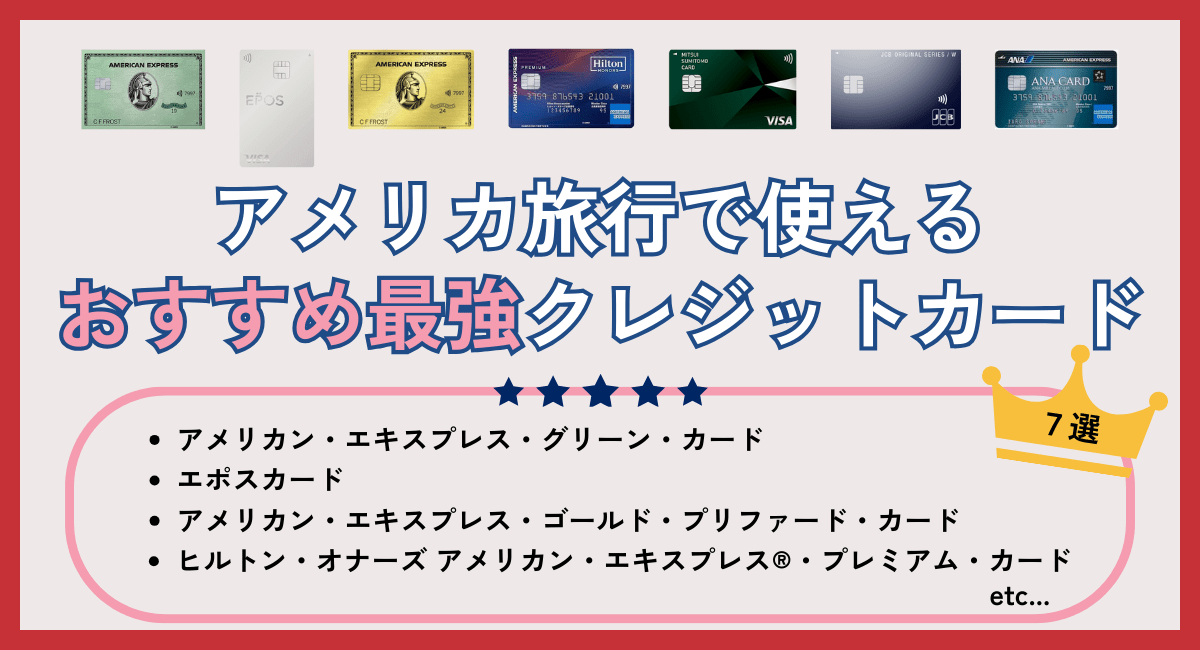

アメリカ旅行で使えるおすすめ最強クレジットカード7選

アメリカでは、クレジットカード払いが主流であることがわかりました。では、アメリカ旅行時におすすめのクレジットカードを紹介していきます。

旅行損害保険の補償が充実している「エポスカード」

| 年会費 | 無料 |

|---|---|

| お申し込み対象 | 高校生を除く満18歳以上で、日本国内に居住されている方 |

| 発行ブランド | Visa |

| 保険 | <旅行傷害保険> 海外:死亡・後遺障害の場合、最高3,000万円 国内:なし ※その他下記の保険も利用付帯 ・傷害治療費用 ・疾病治療費用 ・賠償責任(免責なし) ・救援者費用 ・携行品損害(免責3,000円) |

| 海外キャッシング | 可能 |

| 還元率 | 通常0.5%(エポスポイント) |

| サービス | 緊急医療アシスタンスサービス |

エポスカードは、年会費が無料のカードの中でも保険内容がトップクラスに充実しています。旅行損害保険の補償額は高額の3,000万円、さらに治療費や携行品損害などの補償もついています。

国際ブランドは「Visa」はぬ品国内で多くの店舗で利用可能ですが、世界200以上の国と地域で利用できることから、安心して持ち歩けます。

保険だけではなく、安心のサービスも付帯しています。例えば、海外で万が一があった時に日本語対応をしてくれる「緊急医療アシスタンスサービス」。また、提携の病院を紹介してくれて現地の支払い不要で治療を受けられる「海外キャッシュレスサービス」まであるので、遠いアメリカの地にいても安心ですね。

日本においても、還元率は提携店舗で買い物をすると最大2.5%にアップします。また、「マルコとマルオ」と言う年4回開催されるセール期間中は10%オフで買い物ができます!

エポスカード提携の施設・通販でお買い物をする方はよりお得となりますよ。

アメリカで使った人の口コミ

アメリカ旅行中にエポスカードを使ってみましたが、思った以上に便利でした。ニューヨークのデパートでの買い物やレストランでの支払いもスムーズで、為替レートも悪くなかったです。ただ、一部の小さな店舗では使えないこともありました。

30代女性/会社員

ロサンゼルスに留学した際、エポスカードを持っていって正解でした。学生の私でも取得できました。オンラインショッピングや、Uberの支払いにもよく使いました。ただ、クレジットヒストリーがないせいか、最初は少額の利用制限がかかっていたのが不便でした。

20代男性/学生

年会費無料で旅行の補償が充実している「三井住友カード(NL)」

| 年会費 | 無料 |

|---|---|

| お申し込み対象 | 高校生を除く満18歳以上の方 |

| 発行ブランド | Visa、Mastercard |

| 保険 | <旅行傷害保険> 海外:死亡・後遺障害の場合、最高2,000万円 国内:なし ⇩ 希望であれば別の補償プランに変更可能。 ・スマホ安心プラン(動産総合保険) ・弁護士安心プラン(弁護士保険) ・ゴルフ安心プラン(ゴルファー保険) ・日常生活安心プラン(個人賠償責任保険) ・ケガ安心プラン(入院保険) ・持ち物安心プラン(携行品損害保険) |

| 海外キャッシング | 可能 |

| 還元率 | 0.5〜7% |

三井住友カード(NL)は、年会費が無料・申し込み条件は年齢のみ(18歳以上)と比較的気軽に持ちやすいクレジットカードといえます。

最近話題のナンバーレスカードなので、日本より治安の悪いアメリカで、万が一盗難被害に遭った時にも被害は最小限に抑えられるでしょう。

年会費が無料ながら、海外旅行傷害保険も付帯されているのもポイントです。アメリカ旅行に行った後は海外には行く予定がない、という方は補償内容を変えることもできますよ。

セキュリティを重視しつつ、お得にクレジットカードを持ちたい方にはおすすめです。

ビジネス出張でニューヨークに行った際、三井住友カード(NL)を主に使用しました。レストランやタクシーでの支払いがスムーズで、現地通貨での決済を選択したので余計な手数料もかかりませんでした。

40代男性/自営業

留学中に三井住友カード(NL)を使っていますが、アメリカの大型スーパーやオンラインショッピングでよく利用しています。VISAブランドなので、ほとんどの場所で問題なく使えます。ただ、カード番号が見えないので、オンライン決済の際に少し面倒に感じることがあります。

20代女性/学生

海外でのプライオリティパスも登録可能な「アメリカン・エキスプレス・グリーン・カード」

| 年会費(税込) | 13,200円(月額1,100円) |

|---|---|

| お申し込み対象 | 20歳以上(学生を除く)で安定継続収入のある方 |

| 発行ブランド | アメリカン・エキスプレス |

| 保険 | <旅行傷害保険> 海外:最高5,000万円 国内:最高5,000万円 |

| 海外キャッシング | 不可 |

| 還元率 | 100円ごとに1ポイント(1%) ※ |

※加算対象外または200円=1ポイントとなる場合があります。

※対象加盟店ボーナスポイントプログラム(無料)に参加すると対象加盟店/サービスの利用で100円=3ポイントが貯まります。

アメリカン・エキスプレス・カードは通称アメックスと呼ばれており、ハイステータスなブランドとして有名です。アメリカ発祥のカードブランドであるため、アメリカでの認知度と受け入れ態勢が整っています。

100円につき1ポイントが貯まり、年会費3,300円(税込)のメンバーシップ・リワード・プラスに加入すると、1,000ポイントを1,000マイルに交換できます。

アメリカン・エキスプレス・カードには複数種類がありますが、上記のスペック表は最も一般的なプロパーカード、アメリカン・エキスプレス・グリーン・カードです。グリーン、ゴールド、プラチナの順でステータスが上がっていくイメージです。

グリーンカードのランクは普通で、ポイント還元率は0.5%と一般的ではありますが、アメリカン・エキスプレス・カードならではの特典が最強です。

空港ラウンジの利用、充実した補償内容、海外でのプライオリティパスも登録可能となっています。旅行好きには嬉しい特典ですね。

通常は年会費がかかりますが、アメリカン・エキスプレス・グリーン・カードのみ珍しい月額制となっています。万が一途中で解約しても、余分な年会費を払わなくても済むのでお得です。

アメリカで使った人の口コミ

アメックスグリーンは海外でも使いやすくて助かります。先日のNY出張では、高級レストランでの支払いもスムーズでした。カスタマーサービスが24時間対応なのが心強いです。ただ、小さな店舗では使えないこともありました。

30代女性/フリーランス

出張でシカゴに行った時、アメックスグリーンの威力を実感しました。空港ラウンジが無料で使えるのが最高です。疲れた体を休められるだけでなく、Wi-Fiも使えて仕事の準備もできました。

40代男性/会社員

「オーバーシーズ・アシスト」で緊急時でも安心の「アメリカン・エキスプレス・ゴールド・プリファード・カード」

| 年会費(税込) | 39,600円 |

|---|---|

| お申し込み対象 | 20歳以上(学生を除く)で安定継続収入のある方 |

| 発行ブランド | アメリカン・エキスプレス |

| 保険 | <旅行傷害保険> ・海外:死亡・後遺障害の場合、最高1億円 ・国内:死亡・後遺障害の場合、最高5,000万円 <ショッピング保険> ・海外:最高500万円 ・国内:最高500万円 |

| 海外キャッシング | 不可 |

| 還元率 | 1.0〜3.0% |

アメリカン・エキスプレス・ゴールド・プリファード・カードは、2024年2月に新登場した、ゴールドカードながら特典はプラチナカード並みに手厚い、お得なハイステータスカードです。

自宅~対象空港間の荷物配送サービスや通常の空港ラウンジに加え、海外で24時間日本語対応・緊急時にサポートしてくれる「オーバーシーズ・アシスト」、継続特典として国内対象ホテルの無料宿泊券など、旅行好きでよく行く方には非常にメリットのある特典ばかりです。

メンバーシップリワードプラスに自動で加入となるので、提携会社へのポイント移行する際に通常より高いレートが適用されます。

もちろん、ハイステータスカードですので保険についても国内外ともに安心の補償内容です。

前項のアメリカン・エキスプレス・グリーン・カードよりもワンランク上の旅行サービスが受けたい方にはおすすめです。

アメリカで使った人の口コミ

ニューヨーク出張時にこのカードを使いましたが、本当に便利でした。空港ラウンジが無料で利用できたので、長時間のフライトの前後にリラックスできました。メタル製のカードは店員さんの反応も良く、ちょっとした優越感を味わえました。

30代男性/会社員

ロサンゼルスでの買い物三昧の旅行で大活躍しました!ショッピング保険が付いているので、高額な買い物も安心してできました。また、ゴールドダイニングの特典を使って、有名レストランで1名分の食事が無料になり、素敵な思い出になりました。

40代女性/自営業

ANAマイルを着実に貯められる「ANA JCB 一般カード」

| 年会費(税込) | 本会員 2,200円(初年度無料)/家族会員 1,100円(初年度無料) |

|---|---|

| お申し込み対象 | 18歳以上でご本人または配偶者に安定継続収入のある方(学生は対象外) |

| 発行ブランド | JCB |

| 保険 | 海外旅行傷害保険(死亡・後遺障害等、利用条件あり)最高1,000万円目安/国内旅行傷害保険あり/ショッピングガード保険(海外)年間100万円 ※遅延・手荷物関連補償は対象外 |

| 海外キャッシング | 利用可(JCB海外キャッシング対応ATM) |

| 還元率 | Oki Dokiポイント:1,000円=1pt。5マイルコース(無料)または10マイルコース(年5,500円)でANAマイルへ移行可。自動移行/都度移行を選択可 |

ANA JCB 一般カードは、日常のカード利用で貯まるOki DokiポイントをANAマイルへ移行できるカードです。

移行方式は5マイルと10マイルの2種類があり、年間5,500円の手数料を払って10マイルコースを選ぶと、実質1.0パーセント相当でマイルを貯められます。

無料の5マイルコースでも着実にマイルを積み上げられるため、年間利用額に合わせて選びましょう。保険は海外・国内の旅行傷害保険が付帯し、海外は死亡・後遺障害などを中心に補償します。

ショッピングガード保険は海外利用が対象で、旅行先での買い物にも備えられます。初年度年会費が無料のため、まずは1年間使って貯まり方を確認し、次年度以降のコースや家族カードの追加を検討すると無駄が出にくいでしょう。

ロサンゼルスとラスベガスで利用しました。大型モールやドラッグストアでは問題なく決済でき、マイルも貯まりました。小さなダイナーは現金のみが一部あり、Visaをサブで持っていて安心でした。アメリカ旅行に行く人におすすめしたいカードです!

40代男性/会社員

ニューヨークのホテルのデポジットやUberはANA JCBをApple Payに登録してスムーズに支払えました。為替手数料も把握しやすく、日本語のサポート窓口が心強かったです。あまり海外旅行の経験がなかった私ですが、安心して満喫出来ました!

40代男性/自営業

旅行先でも日本語サポートが受けられる「JCBカードW」

| 年会費 | 無料 |

|---|---|

| お申し込み対象 | ・18歳以上39歳以下で、本人または配偶者に安定継続収入のある方 ・18歳以上39歳以下で、高校生を除く学生の方 |

| 発行ブランド | JCB |

| 保険 | <旅行傷害保険> ・海外:死亡・後遺障害の場合、最高2,000万円 ・国内:なし <航空機遅延保険> ・海外:なし ・国内:なし <ショッピングガード保険> ・海外:最高100万円(1事故につき自己負担額10,000円) ・国内:なし |

| 海外キャッシング | 可能 |

| 還元率 | 1.0〜5.5% |

JCBカードWは、普通のJCBカードに比べて還元率が2倍のため、とにかくポイント還元率を重視している・マイルを貯めたいと考えている方におすすめのお得なカードです。

入会できるのは18〜39歳までと年齢制限があります。その間に入会すれば、40歳以上も年会費は無料のまま高いポイント還元を享受し続けられますよ。

JCBはアメリカでも使えるお店が増えてきていますし、日本発祥なので日本語サポートが受けられることが魅力です。

アメリカの主要都市にはJCBプラザという窓口があり、現地の最新情報やJCBの特典情報も教えてくれます。もちろん日本語対応です。LINE公式アカウントもあり、お友達登録をするとチャット相談も可能です。

何か困り事があった時に、気軽にプロに相談できるのはメリット。保険もついているのでその点でも安心です。

JCBカードWをアメリカ旅行で初めて使ってみました。ニューヨークのデパートやレストランでスムーズに決済できて安心しました。ポイントが2倍貯まるのが嬉しいですね。ただ、小さな土産物店では使えないこともあったので、現金も用意しておくべきだと感じました。

20代女性/会社員

留学先のボストンでJCBカードWを使っています。アマゾンでの買い物が多いので、ポイント還元率が高いのが助かります。キャンパス内の売店やカフェでも使えるので便利です。ただ、友人たちのVisaやMastercardに比べると使える場所が少ない印象でした。

20代男性/大学院生

ANAマイルを貯めるなら「ANA・アメリカン・エキスプレス・カード」

| 年会費 | 7,700円(税込み) |

|---|---|

| お申し込み対象 | 日本国内在住の満20歳以上で定期的な収入がある方 |

| 発行ブランド | アメックス |

| 保険 | 海外旅行傷害保険:最高3,000万円 国内旅行傷害保険:最高2,000万円 |

| 海外キャッシング | 不可 |

| 還元率 | 1.0% ANAグループの利用 1.5% |

ANAアメックスは全日本航空とアメリカン・エキスプレスが提携して発行しているクレジットカードです。申込者の情報と信用情報機関の情報を瞬時に照らし合わせる、自動審査システムを採用しており、信用リスクを即座(瞬殺)に判断するため、スピーディーな審査が可能です。

海外旅行傷害保険は最高3,000万円までついています。ANAカードマイルプラス加盟店で支払いをするとポイントと別にマイルを受け取れたり、ANAグループで航空券を購入してもポイントとマイルが貯まります。

旅行が趣味な方や出張が多い方など、特に飛行機をよく利用する方にぴったりなカードと言えるでしょう。

ANAアメックスは、マイル還元率が高くて重宝しています。特にANAグループでの利用でポイントが1.5倍になるのが魅力的です。年会費は少し高めですが、毎年のカード継続で1,000マイルがもらえるので、実質的にはそれほど負担に感じません。

30代男性/会社員

ANAアメックスを使い始めて、旅行がより楽しくなりました。入会特典のボーナスマイルが魅力的で、すぐに国内旅行に使えました。公共料金の支払いでもポイントが貯まるので、普段の生活でもマイルが着実に増えていきます。ただ、年会費は気になります。

20代女性/フリーランス

アメリカ旅行でクレジットカードを使うメリット

アメリカ旅行でクレジットカード払いをするメリットは以下のことが挙げられます。

海外旅行保険が付帯している

まず一番大きなメリットは保険です。アメリカ旅行中に万が一のことがあっても、保険がついていると不安が減少しますよね。

手厚い保険が欲しい方は、アメックスカードがおすすめです。年会費はかかりますが、特にアメリカン・エキスプレス・ゴールド・プリファード・カードやヒルトン・オナーズアメリカン・エキスプレス®・プレミアム・カードだと死亡・後遺障害の場合の補償額が1億円と高額です。

今回紹介したクレジットカードは、利用付帯のカードもありますが全てに付帯保険があります。

キャッシング機能を使うと現地で現金を引き出せる

クレジットカードには、海外キャッシング機能がついていることが多いです。この機能があれば、海外のATMで現地通貨を引き出すことができます。

アメリカで基本キャッシュレス決済をしていても、急に現金が必要になる時もあるかもしれません。そんな時でも、ATMは見つけやすいですしいつでもすぐ引き出すことができるので安心です。

アメックスカードには、キャッシング機能はついていないのでご注意ください。

緊急時等にサポートが受けられる

クレジットカード各社が提供しているサポート・サービスを受けられるのも魅力です。

- 緊急時に24時間日本語対応でサポートしてもらえる

- 飛行機遅延時や旅行、コンサートのキャンセル費用の返品保障

- スマートフォンの修理代金サポート

いずれも条件などが設定されている場合もあるので、確認は必要ですが様々なサポートが受けられる点もクレジットカードの魅力です。

JCBカードW・JCBゴールドだと、アメリカ現地のJCBプラザにて、現地の最新情報やJCBの特典情報を日本語で教えてくれます。LINE公式アカウントもあり、お友達登録をするとチャット相談も可能です。

このような手厚いサポート・サービスがあるのはクレジットカードならではです。

盗難のリスクが減る

多額の現金を持ち運ばなくて良いので、盗難のリスクも減ります。

三菱UFJニコスカードだとセキュリティが高いので、不正利用があった場合の利用停止措置も早いので安心です。また、三井住友カード(NL)だとナンバーレスカードになっているので番号を盗み見される心配もありません。

支払いの手間が省ける

支払い時はカード1枚で対応できるので、現金よりも格段に楽です。現地の慣れない通貨を選ぶ手間もなくなりますし、クレジットカードのタッチ決済が利用できるお店であれば、かざすだけで決済が完了します。クレジットカードの暗証番号を入力する必要もありません。

スムーズに対応できるので買い物時にストレスフリーですよ。

・最短即日発行できるから今からでも間に合う!

・入会特典で誰でも2,000円分ポイントGET◎

アメリカ旅行でクレジットカードを使う時の注意点

では、アメリカ旅行におけるクレジットカード利用時の注意点を説明します。

スキミング被害に気をつける

スキミングとは、クレジットカードを不正利用するべく巧妙に情報を抜き取る手口です。タッチ決済でも被害に遭う可能性があります。クレジットカードそのものを盗むわけではないので、盗まれたことに気づきにくいことが注意点です。

被害に遭う事例としては、ATMにスキマーと呼ばれる情報を読み取る機器と、暗証番号を盗み見る小型カメラが設置されていて、普通に利用しているだけで情報が漏洩してしまうケースがあります。また、非接触型のカードではスキマーに差し込む必要がなく、近くにあるだけで情報が抜き取られるので、満員電車やエレベーターの中といった人と密着する場所での被害も報告されています。

被害に遭わないようにするためには、不要なカードを持ち歩かないようにする・暗証番号をわかりにくいものに設定する・定期的に明細履歴を確認することなどの対策が必要です。

盗難被害にあったらすぐに利用停止する

もしアメリカ旅行中にカードを盗まれた・落とした・手元にない、利用履歴を見ると不正利用されている、といった場合は、利用額を最小限に抑えるためにすぐ利用停止の対応を取りましょう。

JCBカードやアメリカン・エキスプレス・ゴールド・プリファード・カードは日本語で対応してくれますし、三菱UFJニコスカードは不正利用を察知してすぐ停止してくれるので心強いですね。

海外利用手数料に注意する

これはアメリカに限らずですが、海外でクレジットカードを利用する際には手数料が発生します。支払い時には海外事務手数料、ATM使用時には海外ATM手数料がかかります。

手数料はカード会社によって異なりますが、一般的には1.5〜3.0%が為替レートに上乗せされていると考えましょう。

どのカード会社・どの国に行っても発生するものなので仕方ないともいえますが、手数料を最大限抑えたいと考える方は、カード会社の海外手数料を調べておいて、なるべく低い手数料のクレジットカードを利用するのが良いでしょう。

チップ用に多少の現金は必要

日本では馴染みがなくて戸惑う方も多いかもしれませんが、アメリカにはチップ文化があります。気持ちのいいサービスを受けた際に、感謝の気持ちとして支払い料金に上乗せするものです。

クレジットカードでの支払い時にチップ分を上乗せすることもできますが、タクシー・ホテル利用時などのちょっとした時に備えて現金を用意しておくのがベター。

会計の15〜20%をチップとして払うのが一般的です。

・最短即日発行できるから今からでも間に合う!

・入会特典で誰でも2,000円分ポイントGET◎

アメリカの駐在員におすすめ!アメリカで作れるクレジットカード

アメリカに駐在する場合、現地でクレジットカードを作ることで生活が格段にスムーズになります。日本で発行したカードも使えますが、現地カードなら決済時の為替手数料が不要になる場合や、利用履歴を通じてアメリカでのクレジットヒストリーを構築できるメリットがあります。

また、現地特有のポイントプログラムや優待サービスを活用でき、日常の買い物から出張・旅行までお得に利用できます。

アメリカンエキスプレス・プラチナカード

| 年会費 | 165,000円(税込) |

|---|---|

| お申し込み対象 | 日本国内在住の満20歳以上で定期的な収入がある方 |

| 発行ブランド | アメックス |

| 保険 | 海外旅行傷害保険:最高1億円 国内旅行傷害保険:最高5,000万円 |

| 海外キャッシング | 不可 |

| 還元率 | 1.0% 特約店や海外での利用 3.0% |

アメリカンエキスプレス・プラチナカードは、旅行や日常生活で幅広い特典が受けられるプレミアムクレジットカードです。空港ラウンジ利用、ホテルや航空会社の上級会員資格、旅行保険、コンシェルジュサービスなど、特典内容が非常に充実しています。

日本人がアメリカでこのカードを作る場合、米国でのクレジットヒストリー(信用情報)が必要になることが多いですが、アメックスはグローバル・カード・トランスファー制度を利用することで、日本での利用実績をもとに米国発行カードを作れる可能性があります。

アメリカで発行したカードは米ドル建て決済となるため、為替手数料を気にせず利用でき、さらに現地の特典プログラムやキャンペーンも活用できます。駐在や長期滞在予定の人にとって、利便性とステータス性を兼ね備えた選択肢です。

アメリカンエキスプレス・ブルーキャッシュ・プリファード・カード

| 年会費 | 初年度 無料 14,000円(税込み) |

|---|---|

| お申し込み対象 | 日本国内在住の満20歳以上で定期的な収入がある方 |

| 発行ブランド | アメックス |

| 保険 | なし |

| 海外キャッシング | 不可 |

| 還元率 | 1.0% アメリカ国内のスーパーマーケット 6% |

アメリカンエキスプレス・ブルーキャッシュ・プリファード・カードは、旅行・ライフスタイル特典が非常に充実したプレミアムカードで、空港ラウンジ利用、ホ専用コンシェルジュなどを利用できます。特にアメリカ発行版は、グローバルな特典や現地限定キャンペーンが多く、海外滞在者にとって利便性が高いのが特徴です。

日本人がアメリカで発行する場合、通常は米国でのクレジットヒストリー(信用情報)が必要です。ただし、アメリカンエキスプレスは「グローバル・カード・トランスファー」制度を設けています

本でのアメックス利用実績をもとにアメリカ発行カードへの切り替えや新規発行が可能なケースがあります。駐在や長期滞在予定の方にとって、日常・旅行の双方で大きなメリットがあるカードです。

ANA USA CARD

| 年会費 | 12,580円(税込み) |

|---|---|

| お申し込み対象 | 米国住所をお持ちのANAマイレージクラブ会員 |

| 発行ブランド | VISA |

| 保険 | 海外旅行傷害保険:最高1,000万円 国内航空保険:最高1,000万円 |

| 海外キャッシング | 可能 |

| 還元率 | 1ドルごとに1マイル |

ANA USA CARDは、アメリカ在住者向けに発行されるANAマイレージクラブ提携クレジットカードで、利用額に応じてANAマイルが貯まります。日本人がアメリカで作る場合、通常は米国のクレジットヒストリーが必要ですが、ANA USA CARDは新規渡米者や駐在員でも比較的申込しやすく、銀行口座や収入証明を基に審査されるケースがあります。

カード利用でANA便や提携航空会社の特典航空券に交換可能で、ANAグループ利用時にはボーナスマイルも付与。米ドル建て決済のため為替手数料を抑えられ、マイル有効期限延長や旅行保険などの付帯サービスも利用できます。

渡米後も日本への帰国や一時帰省での航空券手配をお得にできるため、アメリカに居ながら効率的にANAマイルを貯めたい人に最適な一枚です。

JAL USA CARD

| 年会費 | 5,160円(税込み) |

|---|---|

| お申し込み対象 | アメリカの50州に居住している18歳以上の方で、アメリカでの定収入がある方 |

| 発行ブランド | Mastercard |

| 保険 | 要問い合わせ |

| 海外キャッシング | 可能 |

| 還元率 | 2ドルごとに1マイル |

JAL USA CARDは、アメリカ在住者向けに発行されるJAL提携のクレジットカードで、JALマイルを効率よく貯められる設計となっています。2種類のリワードプログラムから選択でき、外国為替手数料が無料であるほか、日本発着便の割引やマイルボーナスなど、旅行好きにとって多くのメリットがあります。

日本人がアメリカでクレジットカードを作るには、JALマイレージバンク(JMB)会員であること、アメリカ居住(または90日以内に転居予定)であること、18歳以上で米国内の収入があることが条件です。さらに社会保障番号(SSN)を登録すれば、アメリカでの信用履歴を構築することが可能です。

Chase Freedom Unlimited Credit Card

| 年会費 | 0円 |

|---|---|

| お申し込み対象 | アメリカに住んでいてSSN/ITINを持ち、一定の信用スコアと収入を証明できる |

| 発行ブランド | VISA |

| 保険 | 要問い合わせ |

| 海外キャッシング | 可能 |

| 還元率 | 1.5~3% |

Chase Freedom Unlimited® Credit Cardは、アメリカで人気のある年会費無料のクレジットカードで、日常の買い物から旅行まで幅広いシーンで使いやすいのが特徴です。キャッシュバックが自動的に付与されるシンプルな仕組みで、Chaseの旅行予約サービス経由での購入は5%、レストランやドラッグストアでの利用は3%、それ以外の全ての支出でも1.5%の還元が受けられます。

新規入会特典として、初回3か月以内に500ドル以上利用すると200ドルのボーナスがもらえるほか、15か月間は購入や残高移行に対して0%の初期金利が適用されます。さらに、購入保護や延長保証、旅行中断保険、自動車レンタル保険などの付帯サービスも充実しており、安心して利用できる設計です。

アメリカでクレジットカードを使う時によくある質問

では最後に、よくある質問について確認しましょう。

アメリカではクレジットカードは必須ですか?

アメリカ旅行において、以下の場合ではクレジットカードでの支払いが必須となります。

- 渡航前にESTAを申請するとき

- 病院で受診するとき

アメリカへ行く時には、電子渡航認証システムであるESTAの申請が必要です。アメリカに入国する3日前の申請が必要ですが、WEBでの申し込みになるので現金は対応していません。クレジットカードを持っていない方は、デビットカードかPaypalで対応しましょう。

旅行中に体調が悪くなって病院に行くことになった際は、治療を受ける前に医療費が支払えるかどうかを確認するためにクレジットカードの提示が求められることがあります。デビットカードでの支払いでも問題ないですが、もしなければ治療が受けられないということもあり得ますので、万が一に備える際はクレジットカードを持つ方が良いのではないでしょうか。

アメリカでは支払い回数は選べますか?

日本同様、1回払い・分割払い・リボ払いなど自由に選ぶことができます。

アメリカでは、クレジットカードの使いすぎで支払いできない方が増えたことが問題になりました。2024年には、クレジットカードの延滞率が13年ぶりに最高水準となっています。

(参照:日本経済新聞)

そのため、デビットカードの普及も広まっています。

アメリカでカードが利用できなくなったらどうしたらいいですか?

急に支払いができなくなったら、まず上限額に達していないか・不正利用の履歴がないか確認しましょう。

もしどちらもない場合、カード会社が不正利用を疑ってカードを止めた可能性があります。普段海外旅行をしない方は、余計不正利用と疑われやすいので、カード会社に事前に連絡をしておくとロックがかかりにくくなります。

海外旅行に行く旨、行っている期間中は高額な買い物をする可能性がある旨を伝えておきましょう。

アメリカでメジャーな国際ブランドはなんですか?

アメリカでは、5大国際ブランドであるVisa・Mastercard・ダイナースクラブ・アメリカン・エキスプレス・JCBはすべて利用できます。

その中でも、一番普及率が高いのはVisaです。

ただ、店によってカードと機械の接触が悪かったり、ステータスによって利用が限定されている場合もあるので、予備として複数枚持っていくと安心です。

アメリカでクレジットカードを使える場所・使えない場所はどこですか?

アメリカでは基本クレジットカードが利用できますが、一部店舗では使えない場合もあります。

下記のような、観光客が訪れるような場所は基本使用可能と考えて問題ないでしょう。

- ホテル

- レストラン

- ショッピングモール

- コンビニ・スーパー

- 公共交通機関(バス・地下鉄・タクシー)

- レジャー施設

一方で、万が一使えない場合があるのは下記になります。

- 郊外にある個人経営の小規模なお店

- セルフガソリン式のガソリンスタンド(JCB不可の場合がある)

- 屋台、路面店

- チップ(チップをカード払いできるお店もある)

アメリカでもタッチ決済はできますか?

最近、日本でもクレジットカードのタッチ決済が主流ですよね。アメリカでも同様ですので、タッチ決済が付帯しているクレジットカードを持っていくのがおすすめです。

アメリカでは、スーパーやレストランだけでなく、地下鉄でもタッチ決済が可能です。交通系ICカードや切符を用意する必要はなく、改札機でただカードをかざすだけで入場できます。慣れない英語で知らない駅名を探して、見分けのつかない現地通貨を頑張って投入して毎回切符を買っているようでは時間のロスに繋がってしまいます。

タッチ決済があると、このような手間も軽減できてスマートに旅行が楽しめますよ。

・最短即日発行できるから今からでも間に合う!

・入会特典で誰でも2,000円分ポイントGET◎

まとめ

アメリカでは、世界最初のクレジットカード発祥の国ということもあり、クレジットカード払いが主流となっています。

クレジットスコアという数字で個人の支払い能力を判断していたり、身分証明書の代わりになっていたりと、アメリカにおいてはクレジットカードが重要な役割を果たしていることもわかります。

今回紹介したおすすめのクレジットカードでは、保険の補償内容・ポイント還元・旅行好きにメリットの多い特典など、それぞれに特有のメリットがありましたね。

自分にあったクレジットカードとともに、アメリカ旅行を楽しみましょう!

・最短即日発行できるから今からでも間に合う!

・入会特典で誰でも2,000円分ポイントGET◎

この記事を書いた人

mochi

ななめうえトラベル編集部。1999年生まれ、北陸出身、埼玉県在住。趣味は読書と旅行です!国内部門では47都道府県制覇したので、次は離島を狙っています。最近の推しグルメは、「忍者めし鉄の鎧」です。

書いた記事を読む

書いた記事を読む

人気記事

人気・おすすめタグ

関連記事

マレーシア旅行で使えるおすすめのクレジットカード🇲🇾手数料や付帯保険で比較!

学生向けクレジットカードのおすすめランキング!大学生でも作れる初めてのクレカに最強の1枚を紹介

海外旅行におすすめの最強クレジットカードランキング!手数料を比較してお得な1枚を紹介

マイルが貯まる航空系クレジットカード10選!ANA・JALどっちがお得?年会費無料はある?

中国で使えるおすすめのクレジットカード🇨🇳銀聯カードの発行やキャッシュレス事情について解説

海外旅行保険付きクレジットカードおすすめ10選を比較!自動付帯・年会費無料もあり!

オーストラリア旅行で使えるおすすめのクレジットカード7選🇦🇺手数料や使える国際ブランドで比較

ベトナムで使えるおすすめのクレジットカード6選🇻🇳使ってみた感想を元に普及率や安全性を解説

ワーホリにおすすめのクレジットカード!メリット・デメリットや選び方の完全ガイド

ANAマイルの貯め方に裏技はある?有効期限の決まり方や陸マイラーのコツまで解説

プライベートヴィラで非日常感を楽しむ「SEA-LIFE TSURIGASAKI」

韓国旅行に必要な持ちもの・アプリを渡韓歴30回以上の私が紹介!”あればよかった”を防げる持ち物紹介