学生向けクレジットカードのおすすめランキング!大学生でも作れる初めてのクレカに最強の1枚を紹介

PR

学生向けの最強クレジットカードを探している人もいるでしょう。

一般的に、クレジットカードの申し込み条件は「18歳以上で安定収入がある方」ですが、大学生・専門学生・短大生など安定した収入がない学生でも申し込みできるクレジットカードもあります。

実際に、大学生のクレジットカード保有率は60%という調査結果も出ており、多くの方がクレジットカードを日常利用していることがわかります。

学生向けのお得なサービスが付帯したもの、社会人になった際に、一般カードへステップアップできるクレジットカードなど、カード会社によって特徴はさまざまです。

クレジットカードを申し込む予定の方は、保有するメリット・デメリットを知ったうえで、複数のカード会社を比較検討しましょう。

目次

- 大学生には学生用クレジットカードがおすすめの理由

- 学生におすすめの最強クレジットカード15選

- 海外利用総額の4%がキャッシュバック!『学生専用ライフカード』

- 在学期間中は年会費が無料◎『ANAカード(学生用)』

- ポイント還元率の高さが人気の秘訣『JCBカードW』

- 安心のナンバーレスのカード『三井住友カード(NL)』

- 24時間即時発行可能なのが魅力の『エポスカード』

- 最短5分で発行できるのが嬉しい『セゾンカードデジタル』

- 驚異の高還元率1.2%!『リクルートカード』

- 条件なしでずっと年会費無料の『VIASOカード』』

- イオングループ対象店舗で使うとよりお得な『イオンカードセレクト』

- Suicaチャージでポイント3倍になるのが嬉しい『ビューカードスタンダード』

- 在学期間中はマイルの有効期限が無期限になる『JALカードnavi(学生)』

- チャージせずにPayPayが使える『paypayカード』

- Suicaをよく使う人には特におすすめの『ビューカード』

- 女性に嬉しい機能が充実◎『JCBカードW plus L』

- 楽天ポイントが貯められる『楽天カード』

- 学生がクレジットカードを持つメリット

- 学生にクレジットカードは危険・やめとけと言われるデメリット

- 学生がクレジットカードを持つ場合の注意点

- 学生がクレジットカードを作る手順・必要書類

- 学生でも作れるクレジットカードに関する質問

- まとめ

大学生には学生用クレジットカードがおすすめの理由

一般的なクレジットカードの申し込み条件は「18歳以上で安定収入がある方」ですが、学生用クレジットカードなら、大学生・専門学生・短大生などの学生でも申し込みできます。

<学生用クレジットカードの特徴>

- 学生限定のメリットが多い

- 大学生は収入なしでも作れる

- 限度額は基本的に10万円前後

学生用クレジットカードには、学生ならではのお得なサービスが付帯していたり、収入が少なくても所持できるよう限度額が設定されています。それぞれの項目について詳しく見ていきましょう。

学生限定のメリットが多い

学生用クレジットカードには、学生ならではのメリットがあります。

<学生限定のメリット>

- 学生限定で年会費が無料、または安く設定されている

- ポイント還元率がアップ

- 海外旅行傷害保険など保険サービスが自動付帯されている など

安定した収入のない学生でもカードを所持できるよう、年会費無料または比較的安く設定されています。バイト代やお小遣いのなかでやりくりをするためにも、できる限り固定費は抑えたいものです。

また学生カードだけの特典としてポイント還元率がアップしたり、安心して留学できるよう海外旅行傷害保険など保険サービスが自動付帯されているものもあります。

使い方や使うシチュエーションを考えながら、クレジットカードを選んではいかがでしょうか。

大学生は収入なしでも作れる

一般的なクレジットカードの申し込み条件は「18歳以上で安定収入がある方」ですが、学生用クレジットカードなら、大学生・専門学生・短大生などの安定した収入がない学生でも申し込みできます。

カード会社によっても異なりますが、申込条件は下記の通りです。

- 満18歳以上で、大学・大学院・短期大学・専門学校に現在在学中の方

- 進学予定で満18歳以上の高校生の方 など

学生用クレジットカードを申し込めるのは、現在学生の方だけです。クレジットカードの申込欄には年収を記載するスペースがありますが、収入なしでも作れるので、アルバイトをしていない方は0円として問題ありません。

仕送りや奨学金は収入として申告する必要がないので注意しましょう。また審査に通過したいからといって、収入欄を多く見積もるなど、虚偽の報告はいけません。正しい情報を記入するようにしてください。

限度額は基本的に10万円前後

学生用クレジットカードの限度額は10万円前後に設定されていることがほとんどでしょう。なぜなら、利用限度額は収入や信用力によって判断し、設定されているためです。

学生用クレジットカードは収入なしでも申し込みできます。またアルバイトの収入がそれほど多くなくても審査に通過する可能性があるのです。そのため使いすぎてしまうことがないよう、初期設定は10万円、よく使う場合でも30万円に設定されていることが多いでしょう。

一般カードの限度額は100万円前後のため、使い過ぎの心配がありません。

学生におすすめの最強クレジットカード15選

大学生・専門学生・短大生など安定した収入がない学生でも申し込みできるクレジットカードには、「学生専用カード」「家族カード」「若年層向けカード」「18歳以上であれば学生でも申し込める一般カード」などがあります。

ここからは学生におすすめしたい最強クレジットカードを15選ご紹介しますので、ぜひ概要をチェックしてください。

<学生におすすめの最強クレジットカード3選>

学生専用ライフカード |

ANAカード(学生用) |

JCBカードW |

|

| 国際ブランド | VISA・Mastercard・JCB | JCB・Visa・マスターカード | JCB |

| 年会費 | 年会費無料 | 無料 | 無料 |

| 申し込み対象 | ・満18歳以上満25歳以下で、大学・大学院・短期大学・専門学校に現在在学中の方 ・進学予定で満18歳以上の高校生の方 |

18歳以上の学生(大学・短大・専門学校・工業高専4、5年生・大学院生)で日本国内での支払いが可能な方 | 18歳以上39歳以下で、本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方 |

| 追加カード | ライフETCカード | ETCカード | ・ETCカード ・家族カード |

| ポイント還元率 | 0.5%~ | 1%(マイル) | 1.0%~10.5%※最大還元率はJCB PREMOに交換した場合 |

| マイル | ✕ | ANA | JAL・ANA |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 | 旅行損害保険(海外:最高1,000万円、国内:最高1,000万円) | ・海外旅行傷害保険(死亡・後遺障害の場合):最高2,000万円(利用付帯) ・海外ショッピングガード保険:最高100万円(1事故につき自己負担額10,000円) |

| 詳細 | 公式サイト | 公式サイト | 公式サイト |

おすすめのクレジットカード診断

おすすめのクレジットカード診断

クレジットカードを持っていますか?

おすすめのクレジットカード診断

おすすめのクレジットカード診断

おすすめのクレジットカード診断

あなたはこのカード!

あなたはこのカード!

海外利用総額の4%がキャッシュバック!『学生専用ライフカード』

| 国際ブランド | VISA・Mastercard・JCB |

| 年会費 | 年会費無料 |

| 申し込み対象 | ・満18歳以上満25歳以下で、大学・大学院・短期大学・専門学校に現在在学中の方 ・進学予定で満18歳以上の高校生の方 |

| 追加カード | ライフETCカード |

| ポイント還元率 | 0.5%~ |

| マイル | ✕ |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 |

| 詳細 | 公式サイト |

学生専用ライフカードは、18歳~25歳の在学中の学生だけが発行できるクレジットカードです。事前エントリーしてから海外の実店舗で楽天カードを使うと、海外利用総額の4%がキャッシュバックされます。

海外旅行傷害保険や現地で天気や交通機関にかかわる日本語サポートを受けられる「LIFE DESK」、貴重品の紛失・盗難トラブルの対応をサポートする「エマージェンシーサービス」もついており、安心して海外旅行を楽しめます。

夏休みやGWに旅行に行ったり、卒業旅行を楽しんだりしたい人はぜひ発行しておきたい1枚です。さらに嬉しいのが、在学中だけでなく卒業後も年会費が無料な点。社会人になってもカードをお得に使い続けられます。

おすすめポイント

- 海外でショッピングに使うとキャッシュバックの対象になる

- 入会から一定期間はポイント還元率が特に高い

- 海外旅行傷害保険・日本語サポートも充実

在学期間中は年会費が無料◎『ANAカード(学生用)』

| 国際ブランド | JCB・Visa・マスターカード |

| 年会費 | 無料 |

| 申し込み対象 | 18歳以上の学生(大学・短大・専門学校・工業高専4、5年生・大学院生)で日本国内での支払いが可能な方 |

| 追加カード | ETCカード |

| ポイント還元率 | 1%(マイル) |

| マイル | ANA |

| 付帯保険 | 旅行損害保険(海外:最高1,000万円、国内:最高1,000万円) |

| 詳細 | 公式サイト |

ANAカード(学生用)は、在学期間中ずっと年会費無料で使える学生向けのクレジットカードです。一般的なカードよりもポイント還元率が高く、1,000円でなんと10マイルが貯まります。そのため、支払いの大半をANAカード(学生用)で実施することで、マイルをスピーディーに貯められます。

卒業旅行に向けてマイルを貯めたいと考えている学生の方に特におすすめです。また、最高補償額1,000万円の海外旅行と国内航空(航空機搭乗中・飛行場構内のみ)での保険が付帯されており、海外旅行を安全に楽しめるのも魅力。

2025年4月時点では、「新規入会の方に入会ボーナスマイルプレゼント」「利用・各種設定で最大18,000マイルプレゼント」というお得な入会キャンペーンも実施中です。

おすすめポイント

- 1,000円につき10マイル還元とANAマイルを貯めやすい

- 最高補償額1,000万円の海外・国内旅行損害保険が自動付帯

- 最大18,000マイルもらえるキャンペーン実施中

ポイント還元率の高さが人気の秘訣『JCBカードW』

| 国際ブランド | JCB |

| 年会費 | 無料 |

| 申し込み対象 | 18歳以上39歳以下で、本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方 |

| 追加カード | ・ETCカード ・家族カード |

| ポイント還元率 | 1.0%~10.5%※最大還元率はJCB PREMOに交換した場合 |

| マイル | JAL・ANA |

| 付帯保険 | ・海外旅行傷害保険(死亡・後遺障害の場合):最高2,000万円(利用付帯) ・海外ショッピングガード保険:最高100万円(1事故につき自己負担額10,000円) |

| 詳細 | 公式サイト |

JCBカードWは、18歳以上39歳以下で、本人または配偶者に安定継続収入のある方、または高校生を除く18歳以上39歳以下で学生の方であれば申し込み可能です。ナンバーレスと番号ありのうち好きな方を選べるため、セキュリティ面が気になる人からも安心できると好評です。

年会費は永年無料なので、固定費の心配がいりません。ポイント還元率の高さが人気を集めており、還元率は最大で10.5%。いつでもポイント2倍&優待店での利用でさらにポイントアップするのも嬉しいポイントです。

海外旅行傷害保険、海外ショッピングガード保険が付帯しているので、留学時や卒業旅行の際にも安心できるでしょう。学校卒業後には、同じカード会社のANA一般カードへ自動的に切り替えられます。

おすすめポイント

- ナンバーレスと番号ありのうち好きな方を選べる

- ポイント還元率が最大10.5%と高い

- 優待店での利用でさらにポイントアップ

安心のナンバーレスのカード『三井住友カード(NL)』

| 国際ブランド | Visa・Mastercard |

| 年会費 | 永年無料 |

| 申し込み対象 | 満18歳以上の方(高校生は除く) |

| 追加カード | ・ETCカード ・家族カード |

| ポイント還元率 | 0.5%~ |

| マイル | ANA |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 |

| 詳細 | 公式サイト |

三井住友カード(NL)は、高校生を除く満18歳以上の方が申し込める、年会費永年無料のクレジットカードです。ナンバーレスのカードのため、カード情報が見られるリスクを軽減できます。

セブンイレブンでのタッチ決済が特にお得で、セブンイレブンアプリ・Vポイント・三井住友カード(NL)を連携することで、ポイント還元率がなんと10%になります。ユニバーサルスタジオジャパンでのタッチ決済も最大7%になるため、遊びに行く機会が多い人にもおすすめです。

貯まったポイントの用途も豊富で、支払いへの充当・マイル移行・景品との交換などが可能です。ETCカードを初年度の年会費無料で発行できるのも魅力で、前年に利用があれば無料です。

おすすめポイント

- 年会費が永年無料

- 毎日の買い物でポイントが貯まる

- ナンバーレスで安心安全

24時間即時発行可能なのが魅力の『エポスカード』

| 国際ブランド | VISA |

| 年会費 | 無料 |

| 申し込み対象 | 日本国内在住の満18歳以上の方(高校生の方を除く) |

| 追加カード | ETCカード |

| ポイント還元率 | 0.5%~ |

| マイル | ANA |

| 付帯保険 | 海外旅行傷害保険:最高3,000万円 |

| 詳細 | 公式サイト |

エポスカードは、高校生を除く日本国内在住の満18歳以上の方が申し込みできる年会費無料のクレジットカードです。

ETCカードが無料付帯しているのでカーシェアの際もスムーズでしょう。自動車学校のプラン割引・カーシェアやレンタカーの優待・自動車保険の割引といった、車関係のサービスが充実しているのも特徴的です。

エポススマホカードなら24時間即時発行可能で、アプリをダウンロードすればすぐに使えます。

さらに、マルイの通販で年に4回実施される『マルコとマルオの7日間』期間中には、何度でも10%OFFで買い物ができます。他にも、全国で1万を超える店舗で優待サービスを受けられます。

おすすめポイント

- ETCカードが無料付帯

- 車関係のサービスが充実している

- 『マルコとマルオの7日間』期間中、何度でも10%OFFになる

最短5分で発行できるのが嬉しい『セゾンカードデジタル』

| 国際ブランド | American Express |

| 年会費 | 永年無料 |

| 申し込み対象 | 18歳以上のご連絡可能な方 |

| 追加カード | ETCカード |

| ポイント還元率 | 0.5%~ |

| マイル | JAL |

| 付帯保険 | なし |

| 詳細 | 公式サイト |

セゾンカードデジタルは、最短5分で発行可能・スマホで簡単に管理できるクレジットカードです。カード番号がすぐスマホに届くので、ネットショッピングなどですぐに使えます。

家に届くプラスチック製のカードはナンバーレスなので、カード情報が見られるリスクを減らせるでしょう。カード番号、利用明細をアプリで確認できるので、使い過ぎを防ぐメリットもあります。

JCB・Visa,・Mastercard®・アメリカンエキスプレスと、幅広い国際ブランドがあるのも嬉しいポイントです。さらに、ETCカードを無料で発行できる上に、ETC利用金額に応じてセゾンカードの永久不滅ポイントを貯められます。

毎週木曜日に映画を1,200円で見られる特典もあり、映画好きにもおすすめです。

おすすめポイント

- 最短5分で発行可能

- ETCカードを無料で5枚まで発行できる

- 毎週木曜日に映画を1,200円で見られる

驚異の高還元率1.2%!『リクルートカード』

| 国際ブランド | JCB・Visa・MasterCard |

| 年会費 | 永年無料 |

| 申し込み対象 | 年齢が18歳以上 |

| 追加カード | ・ETCカード ・家族カード |

| ポイント還元率 | 1.2% |

| マイル | JAL |

| 付帯保険 | ・旅行損害保険(海外:最高2,000万円、国内:最高1,000万円) ・ショッピング保険:年間200万円 |

| 詳細 | 公式サイト |

リクルートカードは、驚異の高還元率1.2%を誇る、学生でも申し込み可能なクレジットカードです。

貯まったポイントは1ポイント=1円と分かりやすいレートになっており、dポイントに交換したり、Amazonでのショッピングなどに使ったり、自由に使い方が選べます。他にも、『じゃらん』『ホットペッパービューティー』などの支払いにも使えます。

申し込み対象は18歳以上、年会費は永年無料です。海外最高2,000万円・国内最高1,000万円の旅行損害保険やショッピング保険も付帯しているので、留学先や卒業旅行に持っていきましょう。ただし、国際ブランドはJCBと決まっており、自由に選ぶことはできません。

おすすめポイント

- 驚異のポイント高還元率1.2%

- ポイント用途が豊富に用意されている

- 海外最高2,000万円・国内最高1,000万円の旅行損害保険つき

条件なしでずっと年会費無料の『VIASOカード』』

| 国際ブランド | Mastercard® |

| 年会費 | 永年無料 |

| 申し込み対象 | 18歳以上で本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) ※高校卒業年度の10月1日以降のお申し込み、かつ卒業後の進路が決まっている場合 |

| 追加カード | ・ETCカード ・家族カード |

| ポイント還元率 | 0.5% |

| マイル | ✕ |

| 付帯保険 | ・海外旅行傷害保険:最高2000万円(利用付帯) ・ショッピング保険:年間限度額100万円 |

| 詳細 | 公式サイト |

VIASOカードは条件なしでずっと年会費無料のお得なクレジットカードです。カードはピーコックグリーンとダークグレーの2種類から好みのデザインを選びましょう。

ポイント還元率は0.5%、貯まったポイントは自動キャッシュバックされるので、使い忘れの心配がありません。最短翌営業日発行なので、すぐにクレジットカードが届きます。海外旅行傷害保険(利用付帯)とショッピング保険が付帯しているので、留学先や卒業旅行にぴったりです。

ETCや携帯電話・インターネットの支払いでポイント還元率が通常の2倍になります。また、24時間健康・介護相談サービスやファイナンシャルプランナー無料保険相談サービスなどの、暮らしにまつわるサービスが充実しています。

おすすめポイント

- 最短翌営業日にカード発行可能

- 貯まったポイントは自動キャッシュバックされる

- ETCや携帯電話・インターネットの支払いでポイント還元率が通常の2倍になる

イオングループ対象店舗で使うとよりお得な『イオンカードセレクト』

| 国際ブランド | Visa・Mastercard・JCB |

| 年会費 | 無料 |

| 申し込み対象 | 18歳以上の方(高校生は、卒業年度の1月1日以降であれば申込み可能) |

| 追加カード | ・ETCカード ・家族カード |

| ポイント還元率 | 0.5%~ |

| マイル | JAL |

| 付帯保険 | ・ショッピングセーフティ保険 ・クレジットカード盗難保障 |

| 詳細 | 公式サイト |

イオンカードセレクトなら、イオングループ対象店舗で使うと毎月20・30日の「お客さま感謝デー」で、買い物代金が5%OFF、WAON POINTがいつでも基本の2倍とお得が満載です。また、イオンのETCカードで使えば、200円ごとに1ポイントWAON POINTを貯められます。

下宿している大学生で、日用品をイオングループ対象店舗で買う頻度が高いのなら、持っておきたい1枚でしょう。各種公共料金を支払うと、1件につき毎月5WAONポイントがプレゼントされます。

年間でショッピング枠を50万円以上使うと、年会費無料でイオンゴールドカードにランクアップできるのも魅力のひとつ。イオンゴールドカードにはより豪華な特典がついています。

おすすめポイント

- イオングループ対象店舗の特典が豊富

- 各種公共料金の支払いで、1件につき毎月5WAONポイント獲得

- 条件を達成すれば年会費無料でイオンゴールドカードにランクアップ可能

Suicaチャージでポイント3倍になるのが嬉しい『ビューカードスタンダード』

| 国際ブランド | Visa・Mastercard・JCB |

| 年会費 | 524円 |

| 申し込み対象 | 日本国内にお住まいの満18歳以上の方で、電話連絡の取れる方 |

| 追加カード | ・ETCカード ・家族カード |

| ポイント還元率 | 0.5%~ |

| マイル | JALカードSuicaをお持ちの方のみ交換可能 |

| 付帯保険 | 旅行損害保険(海外:最高500万円、国内:最高1,000万円) |

| 詳細 | 公式サイト |

ビューカードスタンダードは、JR東日本グループが発行しています。Suicaと一体になっており、電車やバスで移動する際にも使えます。Suicaチャージでポイント3倍になるので、JRを使って通勤している学生におすすめします。

例えば、月に1万円チャージする場合、1年で1,800円相当のポイントが還元されます。貯まったポイントは1ポイント=1円相当としてSuicaにチャージできます。電車で通学している学生には大きなメリットです。

年会費は524円と低価格のため、固定費を抑えたい方にぴったりです。海外と国内で使える旅行損害保険も付帯しています。最短7日で発行できるため、気になっている人はぜひ申し込んでみてください。

おすすめポイント

- 年会費が低価格

- Suicaのオートチャージが可能

- 海外と国内で使える旅行損害保険が付帯

| 国際ブランド | JCB・VISA・Mastercard |

| 年会費 | 在学期間中年会費無料 |

| 申し込み対象 | 高校生を除く18歳以上30歳未満の学生(大学院、大学、短大、専門学校、高専4・5年生)の方で、日本に生活基盤があり、日本国内での支払いが可能な方。 |

| 追加カード | ・ETCカード ・家族カード |

| ポイント還元率 | 1%(マイル) |

| マイル | JAL |

| 付帯保険 | 旅行損害保険(海外:最高1,000万円、国内:最高1,000万円) |

| 詳細 | 公式サイト |

JALカードnavi(学生)は、JALのマイルを貯めたいという学生におすすめしたいクレジットカードです。在学期間中は、マイルの有効期限が無期限になります。入会や搭乗時にボーナスマイルが加算されるので、ザクザクマイルを貯められるでしょう。

卒業祝いに2,000マイルを貰えたり、指定された外国語検定に合格することで1言語につき500マイルを貰えたりと、学生にとって嬉しいプレゼント特典があるのも魅力です。

今なら期間限定で、条件を達成することで最大4,500マイルのプレゼントを受け取れます。東京から札幌まで行けるほどのマイルをゲットできるため、気になる方は今のうちに申し込むと良いでしょう。

おすすめポイント

- JALのマイルを貯められる

- 海外・国内旅行損害保険が付帯

- 卒業祝いや語学検定ボーナスでマイルが貰える

チャージせずにPayPayが使える『paypayカード』

| 国際ブランド | JCB、Visa、Mastercard |

| 年会費 | 無料 |

| 申し込み対象 | 18歳以上の方(高校生以外) |

| 追加カード | ・ETCカード ・家族カード |

| ポイント還元率 | 1.00%~5.00% |

| マイル | ✕ |

| 付帯保険 | なし |

| 詳細 | 公式サイト |

paypayカードは、PayPayと連携することで、より便利にキャッシュレスができるカードです。PayPayカードを登録するとPayPay残高へチャージすることなく支払いができます。

また、PayPayカードやPayPay払いでの200円以上の買い物を30回して、月々の支払額が10万円を超えると、通常1%のポイント還元率が1.5%にアップします。Yahoo!ショッピング・LOHACO利用でポイントが最大5%貯まるのも魅力のひとつ。

ETC利用でもPayPayポイントを貯められるため、車移動が多い人にもおすすめです。また、JCB・Visa・Mastercardの3つの国際ブランドがあるため、海外旅行中に困ることがないのも嬉しいポイント。

おすすめポイント

- ETC利用でもPayPayポイントを貯められる

- チャージせずにPayPayが使える

- 3種類の国際ブランドがあり海外でも使いやすい

Suicaをよく使う人には特におすすめの『ビューカード』

| 国際ブランド | VISA |

| 年会費 | 524円 |

| 申し込み対象 | 日本国内に住む満18歳以上の人で、電話連絡をとれる方 |

| 追加カード | ・ETCカード ・家族カード |

| ポイント還元率 | 1.5% ※モバイルSuicaへのチャージ時 |

| マイル | JALカードSuicaをお持ちの方のみ交換可能 |

| 付帯保険 | 旅行傷害保険(国内/海外) |

| 詳細 | 公式サイト |

Suicaへのチャージや定期券の購入によってポイントが貯まるビューカードは、電車移動の機会が多い学生はぜひ持っておきたい1枚です。普段電車を使って通学している人は、効率的にポイントを貯められてお得感満載。

モバイルSuica定期券やモバイルSuicaグリーン券を購入すると、5%が還元されます。さらに、旅行傷害保険も付帯されているため、学生のうちに旅行を楽しみたい人にもうってつけのカードです。

モバイルSuicaへのチャージ時のポイント還元率が1.5%と、高めに設定されているのも魅力的です。今なら最大12000ポイントをゲットできるため、興味がある人は早めに申し込んでみてください。

おすすめポイント

- Suicaへのチャージ・定期券の購入などによってポイントが貯まる

- 旅行傷害保険が付帯されている

- 今なら最大12,000ポイントをゲットできる

女性に嬉しい機能が充実◎『JCBカードW plus L』

| 国際ブランド | JCB |

| 年会費 | 無料 |

| 申し込み対象 | 18歳以上39歳以下(高校生を除く) |

| 追加カード | ・ETCカード ・家族カード |

| ポイント還元率 | 1.0% |

| マイル | JAL・ANA |

| 付帯保険 | 海外旅行傷害保険・海外ショッピングガード保険 |

| 詳細 | 公式サイト |

JCBカードW plus Lは、女性に嬉しい機能が充実しているクレジットカードです。JCBカードW plus Lを発行すると、毎月のプレゼント企画や、女性にうれしい協賛企業からの優待や特典が適用されます。

女性特有の疾病にかかる入院費・手術費を、手厚くサポートしてくれる保険サポートがあるのも嬉しいポイント。また、海外旅行傷害保険や海外ショッピングガード保険もついているので、旅行好きな女性にもおすすめです。

今なら入会キャンペーンを実施中で、最大24,000円がキャッシュバックされます。2025年6月30日までの期間限定なので、お得にJCBカードW plus Lを発行したい人は今のうちに申し込むのがおすすめです。

おすすめポイント

- 最短5分でカード番号・セキュリティコードを発行

- 女性のための保険サポートつき

- 最大24,000円キャッシュバックのキャンペーン中

楽天ポイントが貯められる『楽天カード』

| 国際ブランド | Visa・Mastercard・JCB・American Express |

| 年会費 | 永年無料 |

| 申し込み対象 | 18歳以上の人 |

| 追加カード | ・2枚目のカード ・ETCカード |

| ポイント還元率 | 基本1.0% |

| マイル | ANA |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 |

| 詳細 | 公式サイト |

楽天カードは、楽天グループで使える楽天ポイントが貯められるクレジットカードです。楽天グループ会員ランクがアップするに連れてポイント倍率が上がる仕組みになっており、楽天ユーザーはぜひ発行しておきたい1枚です。

Visa・Mastercard・JCB・American Expressの中から国際ブランドを選べる点も魅力で、2枚目のカードを発行すれば複数の国際ブランドを選ぶことも可能。国内・海外のさまざまなお店でカード払いができるようになり、使い勝手が良いと好評です。

ただし、ETCカードを発行するのに550円の年会費がかかります。とはいえ、ポイントをザクザク貯められるため、総合的に見ると大変お得なカードだと言えます。

おすすめポイント

- Visa・Mastercard・JCB・American Expressの中から国際ブランドを選べる

- 楽天グループで使える楽天ポイントが貯められる

- 楽天グループ会員ランクがアップするとポイント倍率が上がる

おすすめのクレジットカード診断

おすすめのクレジットカード診断

クレジットカードを持っていますか?

おすすめのクレジットカード診断

おすすめのクレジットカード診断

おすすめのクレジットカード診断

あなたはこのカード!

あなたはこのカード!

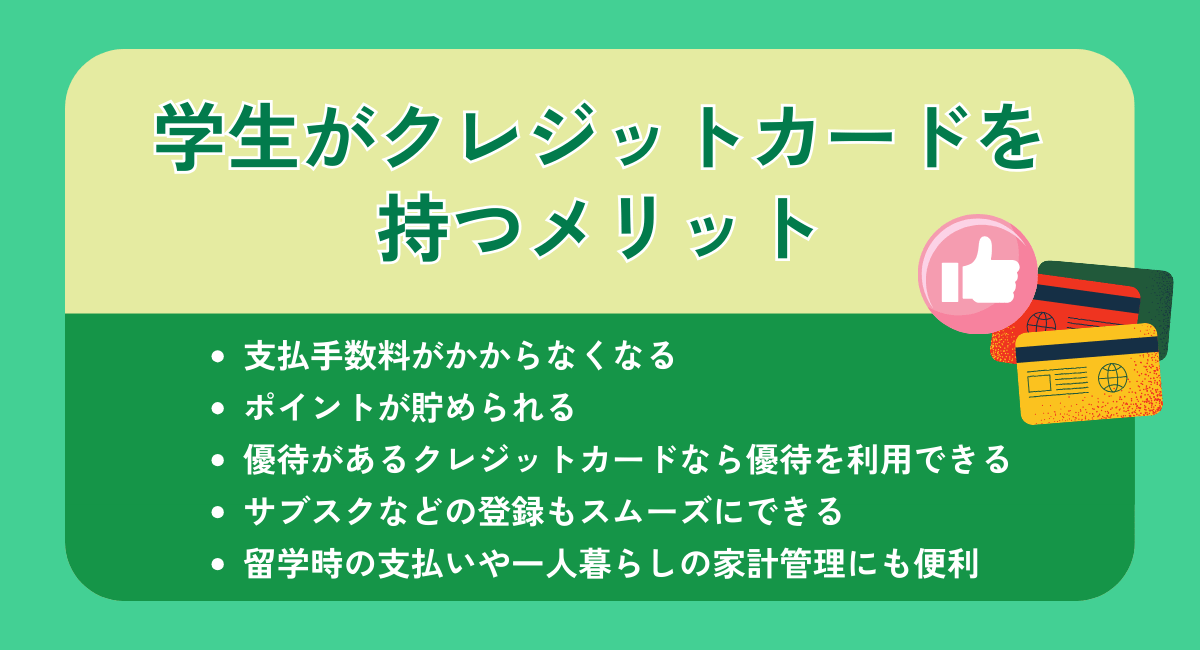

学生がクレジットカードを持つメリット

学生がクレジットカードを持つと、どのようなメリットを得られるのでしょうか。

<学生がクレジットカードを持つメリット>

- 支払手数料がかからなくなる

- ポイントが貯められる

- 優待があるクレジットカードなら優待を利用できる

- サブスクなどの登録もスムーズにできる

- 留学時の支払いや一人暮らしの家計管理にも便利

これらのメリットについて、詳しく見ていきましょう。

支払手数料がかからなくなる

クレジットカードがあれば、コンビニ決済や銀行振込決済などの手数料がかかる支払方法を選択せずに済みます。

よくネットショッピングする方のなかには、銀行振込や代金引換を利用している方もいるでしょう。銀行振込や代金引換では支払い手数料がかかるため、購入品以上の費用を支払わなくてはいけません。

しかしクレジットカードがあれば、クレジットカード決済ができるため、手数料を払う必要なくネットショッピングができます。ネットショッピング以外にも、オンラインゲームの課金などさまざまなシーンでクレジットカードが役立つでしょう。

ポイントが貯められる

クレジットカード決済をすると、購入金額に応じてポイントが貯められます。たとえばポイント還元率が0.5%のクレジットカードを利用する場合、200円毎に1ポイント貯まっていく仕組みです。

2,000円なら10ポイント、20,000円なら100ポイント貯まり、使えば使うほどポイントは貯まります。貯めたポイントはAmazonなどのショッピングに利用、魅力的な商品との交換、カードの支払いに当てるなどさまざまな使い道が用意されています。

優待店での利用など各種条件をクリアすることで、さらにポイントアップするクレジットカードもあり、日々の買い物をお得に済ませたい方にぴったりです。

優待があるクレジットカードなら優待を利用できる

多くの学生用クレジットカードには、学生に特化した優待サービスが付帯されています。たとえば、「Amazon・スタバなど学生に人気のある店舗で使うとポイント還元率アップ」「学生だけが獲得できるボーナスマイル」などです。

優待サービスの内容はクレジットカードによって異なるので、よりお得に利用するためにも、どのクレジットカードを申し込むのかよく検討しましょう。

複数のクレジットカード会社を比較検討する際は、本記事で紹介している「学生におすすめの最強クレジットカード11選」を参考にしてみてください。

サブスクなどの登録もスムーズにできる

クレジットカードを使えば、日々の買い物だけでなくサブスクサービスの登録がスムーズです。サブスクとはサブスクリプションの略語であり、「定期購読」「定額制」「会費」などを意味します。

サブスクサービスは月額や年額課金での支払いが一般的です。コンビニや銀行、郵便局で支払う後払いでも契約できますが、サービスの代金を支払うタイミングで毎回足を運ばなくてはいけません。

クレジットカードがあれば毎月自ら支払い処理をする必要がなく、便利です。サブスクサービスだけでなく、携帯料金の支払いなど日常生活の支出管理がしやすくなるでしょう。

留学時の支払いや一人暮らしの家計管理にも便利

海外留学先での支払いや一人暮らしをしている方が支出を把握しやすくなります。アメリカやカナダ、ヨーロッパなどではキャッシュレス化が進んでおり、現金よりもクレジットカードでの支払いが主流です。留学先にクレジットカードを持っていけば、通貨の換金が不要になるため便利でしょう。

また一人暮らしをしている方にとっても、家計管理がしやすくなるメリットがあります。クレジットカードの利用履歴は、Web明細ですぐに確認できるので、毎月何にどのくらい使ったのかが一目瞭然です。学生のうちから、日々の生活を通じてお金の使い方を学べるでしょう。

学生にクレジットカードは危険・やめとけと言われるデメリット

学生がクレジットカードを持つことにはメリットだけでなく、やめとけと言われる理由・デメリットもあります。

<やめとけと言われる理由・デメリット>

- 支払い能力以上に利用できてしまう

- リボ払いに設定されていて気づかず借金をしてしまう

- 滞納してしまうと信用情報に傷が付いて5年・10年影響が出てしまう

クレジットカードを所持する前に、デメリットも見ておきましょう。

支払い能力以上に利用できてしまう

クレジットカード決済を利用すれば、手元に現金がなくても支払いができます。支払い能力以上に利用できてしまうため、預金残高不足により引き落としできなくなるでしょう。

引き落としができないと、延滞金を支払わなくてはいけません。さらに延滞を繰り返すと、カードの利用ができなくなる可能性もあります。クレジットカード決済を利用する際には、日頃からWeb明細をマメにチェックするなどして使い過ぎに注意しましょう。

使い過ぎが心配な方は、利用限度額を下げてはいかがでしょうか?利用限度額以上の支払いはできないので、使い過ぎを未然に防止できます。

リボ払いに設定されていて気づかず借金をしてしまう

リボ払いに設定されていると、気付かないうちに借金をすることになってしまいます。リボ払いとは、毎月の支払い額を決めて返済していく支払い方法のことです。毎月の返済額を抑えられるメリットがありますが、一方で、返済期間が伸びてしまう、手数料が多くかかるなどのデメリットがあります。

リボ払いに設定するとポイント還元率がアップするキャンペーンを行っているクレジットカード会社もあるため、ポイント目当てでリボ払いに設定したという方もなかにはいるでしょう。

しかしキャンペーンでもらえるポイント以上に手数料がかかる可能性があるため、リボ払い設定は基本的におすすめできません。

滞納してしまうと信用情報に傷が付いて5年・10年影響が出てしまう

支払い能力以上にクレジットカードを使ってしまい、支払を滞納してしまうと信用情報に傷がつきます。信用情報に傷が付くとブラックリストに載るため、5年、10年経過しても新規にクレジットカードを契約できなくなる恐れがあるでしょう。

支払を滞納してもすぐに支払いを済ませれば、2〜3日程度で再びクレジットカードを利用できるようになります。しかし滞納期間が2ヶ月以上に及ぶと、信用情報機関に滞納の履歴が残るのです。

たとえばクレジットカードを新規に申し込みたいと思っても、信用情報に傷がついていると、契約審査が通らなくなる可能性が高まります。

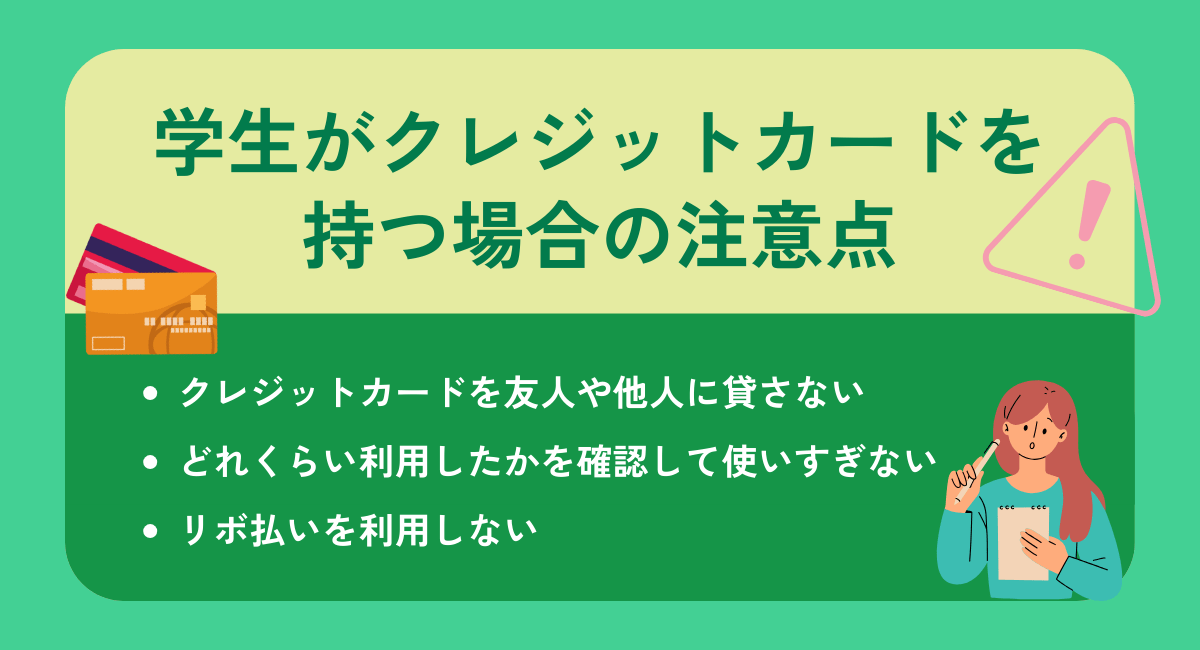

学生がクレジットカードを持つ場合の注意点

学生用クレジットカードを所持する際は、下記の点に注意してください。

<学生がクレジットカードを持つ場合の注意点>

- クレジットカードを友人や他人に貸さない

- どれくらい利用したかを確認して使いすぎない

- リボ払いを利用しない

それぞれの注意点について詳しく見ていきます。

クレジットカードを友人や他人に貸さない

クレジットカードは絶対に友人や他人に貸さないようにしましょう。もちろん家族へ貸すのも厳禁です。クレジットカードを使用できるのは、クレジットカードに記載、または登録されている名前の人だけであり、信頼できる友人や家族であっても使えないためです。

貸し借りはカード会社の規約に違反することになるため、やめましょう。注意点は規約に違反することだけではありません。友人や家族が使った金額は、自分自身がすべて支払うことになります。

「かならず返済するから」と口約束をしていたとしても、本当に約束通り返済してもらえるとは限りません。不必要な借金を背負わないためにも、クレジットカードを友人や他人に貸すのはやめましょう。

どれくらい利用したかを確認して使いすぎない

クレジットカードを利用する際には、日頃からWeb明細をマメにチェックするなどして使い過ぎに注意しましょう。どれくらい利用したかを確認せずにいると、ついつい使いすぎてしまい、預金残高不足により引き落としできなくなる可能性があります。

引き落としできなくなると滞金を支払わなくてはいけません。さらに延滞を繰り返すと、カードの利用ができなくなる恐れがあるでしょう。

カードの利用ができなくなるだけでなく、信用情報に傷がつく可能性もあります。信用情報機関に滞納の履歴が残ると、今後、新規でクレジットカードの審査に通りにくくなるなど5年、10年後にも影響が出ます。

リボ払いを利用しない

特にクレジットカードデビューをしたばかりの学生は、リボ払いを利用しないことをおすすめします。

リボ払いにすると、毎月の支払い額を決めて返済していくことになります。返済計画を立てやすいメリットもありますが、金利が大きく膨らむと返済期間が伸びるため、いつまでも支払いを続けなくてはいけません。基本的にリボ払いの手数料は高く、返済総額が上がります。

安易にリボ払いを利用した結果、支払能力がないにも関わらず使いすぎてしまい、身の丈に合わない生活に慣れて金銭感覚が狂う方もいるのです。リボ払いは利用しないようにしましょう。

学生がクレジットカードを作る手順・必要書類

これから学生用クレジットカードを申し込む方は、下記の手順を参考にしてください。必要書類も事前に用意しておきましょう。

学生がクレジットカードを作る手順

学生がクレジットカードを作る方法は、一般的に「入会申込書を郵送する」「オンラインで申し込む」の2パターンです。

入会申込書を郵送する場合は、クレジットカード会社に入会申込書を請求します。手書きで必要事項を記入し、本人確認書類のコピーを添えてカード会社に郵送し、審査結果を待ちます。オンラインで申し込む際の手順は下記のとおりです。

1.公式サイトにアクセスし、クレジットカードの申し込みボタンをクリックする

まずはクレジットカード会社の公式サイトにアクセスします。希望するクレジットカードを選択して、申し込みボタンをクリックしましょう。

2.入力フォームに必要事項を入力する

ブラウザに入力フォームが表示されます。「氏名」「郵便番号」「住所」「生年月日」「電話番号」「職業」「年収」などの必要情報を入力して送信します。

3.本人確認書類を送る

本人確認書類をカード会社へ送付します。送る方法はクレジットカード会社によって異なりますが、スマートフォンのカメラで本人確認書類を撮影して画像添付で送信する方法、本人確認書類のコピーをクレジットカード会社へ郵送する方法があります。

4.郵送でカードを受け取る

審査に通過すると、メールなどで結果が届きます。郵送でカードが届くので、受け取りましょう。

必要書類について

クレジットカードを申し込む前に、本人確認書類と口座情報がわかるものを事前に準備しておきましょう。

<本人確認書類の一例>

- 運転免許証

- 顔写真付きのパスポート(住所記載のあるもの)

- マイナンバーカード

- 在留カード

- 特別永住者証明書

- 各種健康保険証

- 戸籍の附票の写し

- 住民票の写し など

<口座情報がわかるもの>

- 通帳

- キャッシュカード など

学生でも作れるクレジットカードに関する質問

ここからは、学生でも作れるクレジットカードに関する質問とその回答を見ていきます。

<学生でも作れるクレジットカードに関する質問>

- 学生用クレジットカードは何歳から申し込める?

- 大学生のクレジットカード保有率はどのくらい?

- 奨学金を利用していてもクレジットカードは作れる?

- 学生のうちの方が審査に通過しやすいのは本当?

- 学生もETCカードは作れる?

学生でも作れるクレジットカードについて、疑問点や気になることがあれば、申し込み前に解決しておくことをおすすめします。

学生用クレジットカードは何歳から申し込める?

学生用クレジットカードを申し込めるのは、基本的に満18歳以上です。クレジットカード会社によってもことなりますが、「満18歳以上の方(高校生は除く)」「満18歳以上満25歳以下で、大学・大学院・短期大学・専門学校に現在在学中の方」など申込条件に記載されているので、申し込み前に忘れず確認しましょう。

大学生のクレジットカード保有率はどのくらい?

日本クレジット協会が令和元年に実施した調査によると、大学生のクレジットカード保有率は61.1%です。海外旅行やネット通販、通学定期券などの交通費に、クレジットカードを使用する大学生が多くいます。今後はさらにキャッシュレス決済の利用が増えていくことが予想されているため、保有率は上昇していくでしょう。

参考:「大学生に対するクレジットカードに関するアンケート(令和元年度)」

奨学金を利用していてもクレジットカードは作れる?

奨学金を利用していてもクレジットカードを所持することは可能です。クレジットカードを申し込む際の入力フォームに「年収」の項目がありますが、ここに奨学金の金額を反映させる必要はありません。

また奨学金を返済していたとしても一般的には借入金としてみなされないため、「他社の借入金額」の項目は0円とします。奨学金は学習に集中するための制度であり、一般的な借金とは異なるため、審査に影響することはないでしょう。

学生のうちの方が審査に通過しやすいのは本当?

学生向けクレジットカードの審査は、比較的通過しやすいと言われています。なぜなら学生用クレジットカードの審査基準は、社会人の審査基準と多少異なり、年収が重視されないためです。

学生用クレジットカードなら、安定した収入がなくてもクレジットカードを申し込めます。審査に無事通過するためにも、入力間違いなどの不備なく申し込みを済ませましょう。

学生もETCカードは作れる?

学生でもETCカードを作ることは可能です。ETCカードはクレジットカードに付帯しているため、希望する方は申し込みましょう。

ETCカードがあれば高速道路の料金所をスムーズに通過できる、利用に応じたポイントが付与されるなどメリットが多くあります。年会費無料で発行できるETCカードなら、固定費不要でおすすめです。

まとめ

大学生のクレジットカード保有率が60%を超えているという調査結果が出ている通り、多くの方がクレジットカードを日常利用しています。

学生向けのお得なサービスが付帯したもの、社会人になった際に、一般カードへステップアップできるクレジットカードなど、カード会社によって特徴はさまざまなので、申し込みの際は複数のカード会社を比較検討しましょう。

学生クレジットカードデビューする際には、メリットとデメリット、注意点を知ったうえで計画性を持って利用してください。

人気記事

人気・おすすめタグ

関連記事

三重県の最新名物ガイド!おすすめグルメやお菓子、スイーツを一挙紹介!

愛知県の名物を完全網羅!名古屋めしやご当地グルメと人気お土産まで一挙紹介

岐阜県の郷土料理とスイーツを一挙に味わう人気名物完全ガイド

長野県の名物を完全ガイド!ご当地グルメ・食材・スイーツをエリア別に紹介

【2026年】山梨県の名物特集!ご当地グルメやお菓子、スイーツなどを紹介

福井県の名物を完全網羅!人気の食べ物からご当地グルメ・穴場まで一挙紹介

旅で外せない石川県の名物|エリア別・季節別に味わう名物グルメ

富山県ならではの名物グルメをご紹介!季節・エリアごとにチェック!

【2026年】新潟県のおすすめ名物特集!ご当地グルメやお菓子、スイーツを紹介

静岡県の名物が丸わかり!ご当地グルメ・お菓子・スイーツのおすすめを紹介

学生専用ANA JCBカードのメリット・デメリットを解説!卒業後はどうなる?マイルの貯め方は?

受け継がれる想いとともに結ぶ|清雲亭 山重のウェディング